Merkez Bankası'nın faiz kararı ne anlama geliyor

Merkez Bankası'nın merakla beklenen faiz kararı açıklandı. Peki Merkez'in faiz koridorunun üst bandını artırma kararı ne anlama geliyor, piyasaların beklentisi karşılanmış oldu mu? İşte karara ilişkin ilk yorumlar...

Kararı ve piyasanın tepkisini CNN TÜRK Ekonomi Haber Müdürü Ebru Baki değerlendirdi:

"Karar, 'Merkez Bankası durumu geçici görüyor, kalıcı faiz artırımı yapmadı' şeklinde yorumlandı. İlk etapta kur 3.74 TL'den 3.81 liranın üzerine çıktı. Koridorun üst bandında ise faiz yüzde 8,5’ten yüzde 9,25’e çıktı. Marijinal fonlama faizi yüzde 0,75 oranında arttı. Bu artış tahminler dahilinde koridorun alt bandında da faiz yüzde 7,25’te sabit kaldı.

Merkez Bankası bir anlamda geç likidite penceresini kullanacağını belirtiyor. Burada faizi de yüzde 11’e çıkarttı. Dövizdeki hareket bize piyasanın Merkez Bankası kararından tatmin olmadığını gösteriyor. Merkez Bankası geçici önlemlerle likiditeyi kısarak farklı enstrümanları kulanacak. Ancak anladığımız ve rakamların bize gösterdiği, piyasanın beklediği bu değildi.

Piyasa kalıcı faiz artışı bekliyordu, çok tatmin olmadı. Cuma günü 27 Ocak’ta uluslararası kredi derecelendirme kuruluşu Fitch, Türkiye değerlendirmesinde not değişikliği olacak mı? Şimdi bu sorunun yanıtı bekleniyor. Siyasi gelişmeler ve Amerikan Merkez Bankası FED'in faiz artışı süreci, piyasanın yakın gündeminde. Nisana kadar dalgalı bir süreç görülebilir.

"Asıl sorun reel faizler"

Işık FX Araştırma Uzmanı Gizmen Nalbantlı, Merkez Bankası'nın faiz kararını yorumladı. Merkez Bankası Bankası gecelik borç verme ve geç likidite penceresinde yaptığı faiz artırımları ile likidite adımlarına devam etti"

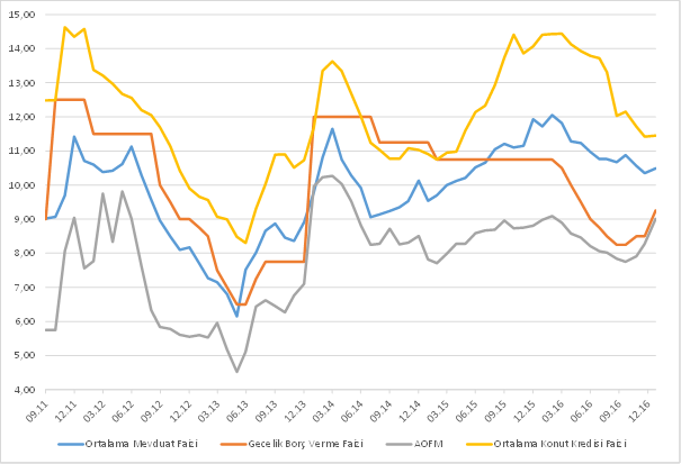

Haftalık repo ihalesi açmayarak bankaları gecelik borçlanma ve geç likidite penceresine yönlendiren Merkez Bankası, ağırlıklı fonlama maliyetinin 8,28’den 9,12’ye kadar yükselmesini sağlamıştı. Bugün alınan karar sonrası haftalık repo ihalesi açılmadığı sürece bankalar %9.25 ve %11’den fonlanmaya devam edecek ve fonlama maliyeti yükselecek. TCMB açılacak ihalelerde repo ve swap faizini yüksek tutarsa kurun bu seviyelerde kalmasını sağlayabilir.

Ancak asıl sorun reel faizler olmaya devam ediyor. Politika faizini değiştirmeyen Merkez Bankası sonrası reel faizler ekside kalmaya devam ediyor. Önümüzdeki dönemde döviz kuru gelişmelerinin gecikmeli etkisi ve girdi maliyetlerindeki artış ile birlikte enflasyonun yükseleceğini düşündüğümüzde reel faizleri artıya geçirmediğimiz sürece Türk Lirası kırılgan olmaya devam edecektir.

Diğer önemli nokta ise üst bandın artırılmasının kredi maliyetlerine olan etkisi olacak. Bankalar kredi verirken üst banda bakarak karar veriyor. Üst bandın 9.25’e çekilmesi kredi maliyetlerini artıracaktır. Ekonomik aktivitenin yavaşladığı bu ortamda alınan karar ile yüksek kurun yanında faizlerde bir miktar yükseliş olabilir.

"Kalıcı faiz artışı yerini geçici sıkılaştırma"

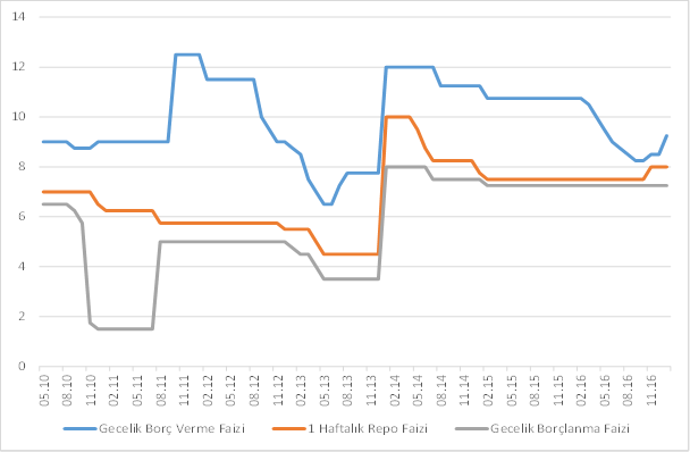

KapitalFX Araştırma Uzmanı Enver Erkan, Merkez Bankası'nın kalıcı olarak faizleri artırmak yerine geçici sıkılaşma yoluna gittiğine işaret etti. Erkan'ın değerlendirmesi şöyle; Türkiye Cumhuriyet Merkez Bankası (TCMB), 1 haftalık repo faizini ve gecelik borçlanma faizini sabit bırakırken, faiz koridoru üst bandı olan gecelik borç verme faizini 75 baz puan artırarak %9,25 seviyesine getirdi. Geç likidite penceresinde de, piyasa medyanına paralel olarak 100 baz puanlık bir artırım söz konusu, böylece geç likidite penceresi %11 seviyesine getirildi.

Genel hatlarıyla değerlendirdiğimizde, piyasa beklentisinin ötesine geçen bir faiz artırımı görmemekteyiz. Bunun haricinde, beklentilerin dışında repo faizinde herhangi bir değişiklik olmadı; ki 100 baz puana kadar artırım beklentileri söz konusuydu. Merkez Bankası’nın kalıcı sıkılaşma yerine, geçici bir sıkı duruşa geçtiğini anlayabiliriz. Günlük likidite yönetimi, swap ihaleleri yöntemiyle devam edecek görünüyor. Geç likidite penceresinin yukarı doğru çekilmiş olması da, günlük piyasa fonlaması oranının daha yukarılara gideceğinin işaretidir. Böylece efektif fonlama maliyetinde %11’e kadar bir hareket alanı olduğu söylenebilir. Merkez Bankası, geç likidite penceresini referans alıyor; son yapmış olduğu piyasa hamleleri çerçevesinde. Bu kapsamda; son dönemdeki sağlıksız fiyat oluşumları eğilimi sürdüğü sürece ilave parasal sıkılaştırma çerçevesinde FX swap ihaleleri faizleri yükseltilebilir. Ağırlıklı ortalama fonlama maliyeti de %9’daki üst bant ile %11 arasındaki geç likidite penceresi arasında oluşacaktır. Merkez Bankası, aslında üst bandı %9’a çekerek resmi durumu fiili duruma yaklaştırmış oldu.

Kısa dönemli faizlerin, uzun dönemli faizlerle hemen hemen paralel bir hale gelmekte olduğu görülmektedir. Bu da getiri eğrisi görünümünü bozmaktadır, bu durum ilerleyen dönemde sağlıksız fiyat hareketleri görülmesine neden olabilir. Kurun faiz hamlesine verdiği ilk tepki, oldukça sert oldu ve hareket yukarıya doğru oldu. Bu kararın etkisinin negatif olmasında repo faizine dokunulmamasının etkili olduğunu söyleyebiliriz. Merkez Bankası, bir yandan kur geçişkenliğinin enflasyona etkisini gözlemliyor, ancak iktisadi faaliyetteki yavaşlamanın da bu etkiyi biraz kıracağını öngörüyor. Bu yüzden kalıcı bir faiz artırımı yapmaktan kaçınıyor. Ancak şu anda kur oynaklığının devam ediyor olması itibariyle, reel sektöre etkisinin daraltıcı olacağını söyleyebiliriz. Çünkü üst bandın yükseltilmesi kredi faizlerini de yukarıya doğru çekecektir.

Bence Merkez Bankası’na ilişkin politika belirsizliğinin mevcut durumda arttığını söyleyebiliriz. Merkez Bankası’nın bir sonraki hamlesinin ne olacağına dair flu bir görüntü var, bundan sonra da sıradışı volatilite durumunda ek politika aksiyonları, likidite düzenlemesi dışında, alabileceği konusunda çok emin değiliz. Açıkçası Merkez Bankası politika belirsizliğinin de ilerleyen dönemde Türk finansal varlıkları açısından çok pozitif bir trend orrtaya çıkarmayacağı aşikar.